Enquadramento Ex-Residentes

Programa Regressar (art. 12.ºA do CIRS).

Foi aditado à Lei n.º 71/2018, de 31 de dezembro, o artigo 12.º-A ao Código do IRS:

Artigo 12.º – A

Regime fiscal aplicável a ex-residentes

(Artigo aditado pela Lei n.º 71/2018, de 31 de dezembro)

1 – São excluídos de tributação 50 % dos rendimentos do trabalho dependente e dos rendimentos empresariais e profissionais dos sujeitos passivos que, tornando-se fiscalmente residentes nos termos dos n.os 1 e 2 do artigo 16.º em 2019 ou 2020:

a) Não tenham sido considerados residentes em território português em qualquer dos três anos anteriores;

b) Tenham sido residentes em território português antes de 31 de dezembro de 2015;

c) Tenham a sua situação tributária regularizada.

2 – Não podem beneficiar do disposto no presente artigo os sujeitos passivos que tenham solicitado a sua inscrição como residente não habitual.

O que é?

- Trata-se de um regime no qual são excluídos de tributação 50% dos rendimentos do trabalho dependente e empresariais e profissionais.

Quais as condições para estar abrangido pelo benefício?

De acordo com o Ofício Circulado N.º: 20210:

- Tornar-se residente fiscal em Portugal em 2019 ou 2020;

- Não ter sido considerado residente em território português em qualquer dos três anos anteriores (caso reúna os pressupostos a partir de 2019, o sujeito passivo não pode ter sido residente em território nacional em 2016, 2017 e 2018; e, se reunir os pressupostos a partir de 2020, não pode ter sido residente em 2017, 2018 e 2019);

- Ter sido residente em território português antes de 31 de dezembro de 2015;

- Ter a situação tributária regularizada;

- Não ter solicitado a inscrição como residente não habitual.

Qual a duração do benefício?

De acordo com o Ofício Circulado N.º: 20210:

- Este regime é aplicável aos rendimentos auferidos a partir do primeiro ano em que o sujeito passivo reúna os requisitos previstos no n.º 1 e n.º 2 do artigo 16.º do CIRS e nos quatro anos seguintes, cessando a sua vigência após a produção de todos os efeitos em relação aos sujeitos passivos que apenas venham a preencher tais requisitos em 2020.

Como deve a entidade patronal proceder para efeitos de retenção na fonte?

De acordo com o Ofício Circulado N.º: 20210:

No que concerne aos rendimentos do trabalho dependente, os sujeitos passivos devem invocar a qualidade de ex-residentes e abrangidos pelo regime do artigo 12º-A do Código do IRS, estando as entidades devedoras e os titulares dos rendimentos obrigados, respetivamente:

- A solicitar ao sujeito passivo, no início do exercício de funções ou antes de ser efetuado o primeiro pagamento ou colocação à disposição, os dados indispensáveis relativos à sua situação pessoal e familiar;

- A apresentar declaração à entidade devedora dos rendimentos contendo a informação a que se refere a alínea anterior, bem como qualquer outra informação fiscalmente relevante ocorrida posteriormente.

No caso dos rendimentos empresariais e profissionais, deve o sujeito passivo invocar o direito à sujeição parcial, mediante aposição no recibo de quitação de tal menção e do fundamento legal, ou seja “Retenção sobre 50%, nos termos do artigo 12.º-A do Código do IRS”.

Qual a taxa de retenção na fonte aplicável?

De acordo com o Ofício Circulado N.º: 20210:

Nos anos em que vigore o regime, as entidades que procedam à retenção na fonte devem aplicar a taxa de retenção que respeita a apenas metade dos rendimentos, e que resulta da tabela de retenção na fonte aprovada pelo despacho previsto no artigo 99.º-F do CIRS, tratando-se de rendimentos do trabalho dependente, ou à taxa prevista no artigo 101.º do CIRS para os rendimentos empresariais e profissionais.

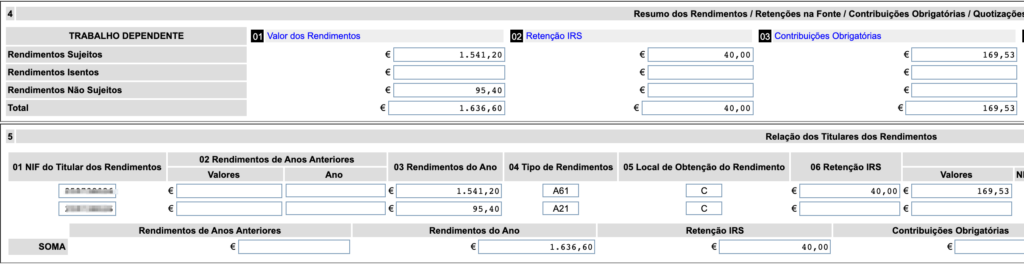

Qual a implicação deste benefício no preenchimento da DMR, a submeter à Autoridade Tributária?

Para este enquadramento fiscal, foram disponibilizados novos campos de preenchimento da DMR aprovados pela Portaria n.º 88-A/2020. Assim, os rendimentos do trabalho dependente (compreendendo subsídios de férias e de Natal, incluindo os rendimentos excluídos de tributação) do Regime fiscal aplicável a ex-residentes para anos de 2019 e seguintes preencherá o campo A61 na declaração.

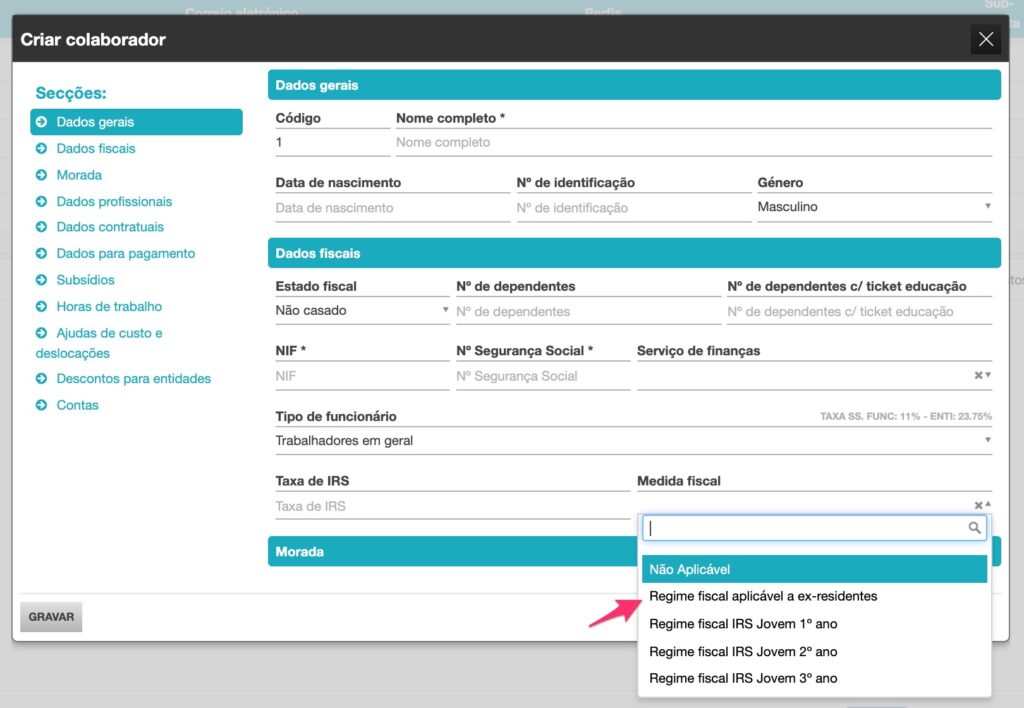

Como aplicar este regime a um colaborador no TOConline?

Para este efeito, foi criado um novo campo na ficha do colaborador, com designação Medida fiscal. Aqui, deverá selecionar a opção Regime fiscal aplicável a ex-residentes.

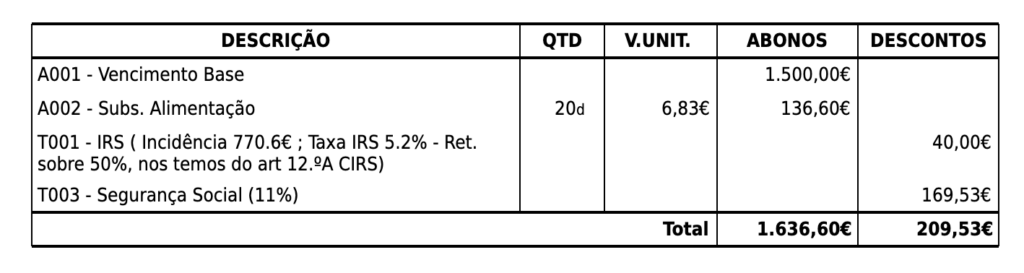

Exemplo de cálculo:

Dados do colaborador:

- Vencimento: 1500€

- Subsídio de Alimentação: 20 dias, com valor diário 6,83€ pagos em numerário, logo 41,20€ de Subsídio de Alimentação tributado

- Enquadramento: Casado dois titulares, um dependente

- Taxa de IRS: 16,6%

- Rendimento excluído de tributação: 1500 x 50% + 41,20 x 50% = 770,60€

- Total de rendimentos considerados para tributação: 1500 + 41,20 – 770,60 = 770,60€€

- Taxa de IRS apurada = 5,20%

- Total de IRS apurado: 770,60 x 5,2% = 40,00€

Processamento no TOConline:

Preenchimento da DMR: