Já se encontra disponível a possibilidade de calcular o imposto devido para o exercício de 2020, através do Modelo 22 do TOConline

A declaração é enviada anualmente, por transmissão eletrónica de dados, até ao último dia do mês de maio, independentemente de esse dia ser útil ou não útil, e para os sujeitos passivos com período especial de tributação, até ao último dia do 5.º mês posterior à data do termo desse período, pelo que os contribuintes com período de tributação coincidente com o ano civil devem entregar a declaração do período de 2016 até ao fim do corrente mês de maio.

A declaração Modelo 22 do IRC deve ser apresentada pelos seguintes sujeitos passivos:

- Entidades residentes, quer exerçam ou não, a título principal, atividade de natureza comercial, industrial ou agrícola;

- Entidades não residentes com estabelecimento estável em território português;

- Entidades que não tenham sede nem direção efetiva em território português e neste obtenham rendimentos não imputáveis a estabelecimento estável aí situado, desde que, relativamente aos mesmos, não haja lugar a retenção na fonte a título definitivo.

De entre as principais vantagens na utilização da declaração Modelo 22 do IRC no TOConline, apontam-se as seguintes:

- Preenchimento automático da declaração, a partir das configurações do plano de contas SNC (modelo 22);

- Cálculo automático do imposto, de acordo com as taxas gerais e refletindo (se aplicável) o benefício de redução de taxa aplicável às PME;

- Cálculo automático da derrama municipal, de acordo com o Ofício Circulado N.º: 20229, de 16 de Fevereiro de 2021, e preenchimento do campo 904-E do anexo D, de acordo com a regra – geral – de minimis, prevista no Regulamento n.o 1407/2013, da Comissão, de 18 de dezembro.

- Cálculo automático das tributações autónomas e dos benefícios fiscais.

Recordamos as principais alterações no calculo do modelo 22 para o ano de 2020:

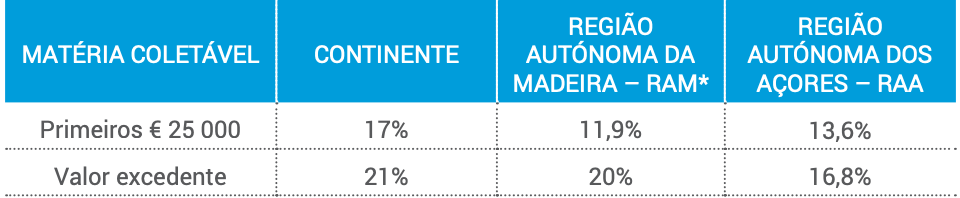

- Os sujeitos passivos que se qualifiquem como pequena ou média empresa (PME) nos termos previstos no anexo ao Decreto-Lei n.º 372/2007, de 6 de novembro, na sua redação atual, passam a beneficiar da taxa reduzida de 17 por cento em sede de IRC nos primeiros 25 mil euros de matéria coletável, ao invés dos anteriores 15 mil euros. Sendo a taxa normal de 21 por cento, o benefício total máximo, que era de 600 euros, por entidade, passa para mil euros. Idêntica alteração no limite foi realizada no artigo 41.º-B do EBF, no âmbito dos benefícios à interioridade:

- Existe um alargamento do universo de viaturas ao qual se aplica a taxa mais baixa (10 por cento), passando o limite máximo de valor de aquisição máximo dessa taxa de 10 por cento de 25 000 para 27 500 euros. A taxa de tributação autónoma intermédia (27,5 por cento) passa a ser aplicada a viaturas com custo de aquisição entre um montante igual ou superior a 27 500 euros e inferior a 35 000 euros. A taxa mais agravada mantém os limites inalterados. (art. 88 CIRC);

- As taxas de tributação autónoma previstas no art. 88 CIRC deixam de ser elevadas em 10 pontos percentuais no período de tributação de início de atividade e no seguinte, conforme nº 15 art. 88 CIRC (1);

- Em 2020 e 2021 as micro empresas, PME e cooperativas que tenham obtido lucro tributável em um dos três períodos de tributação anteriores escaparão ao agravamento de 10 pontos percentuais nas tributações autónomas. Para tal terão, no entanto, de ter cumprido devidamente as suas obrigações declarativas nos dois anos anteriores, conforme art. 375º OE 2021(1).

Brevemente iremos disponibilizar as acções de validação e submissão direta, tendo em consideração os formulários aprovados em Diário da República a 4 de janeiro, através do Despacho n.º 314/2021,

(1) Alterações ainda não implementadas no TOConline.